В далеком уже 2007-м году аналитик из Томска Михаил Муравьев ака Avanturist выдал на публику великолепный в своей безжалостной логике анализ происходящих в мировой финансовой системе процессов.

В то время он оказался чуть ли не единственным, давшим детальную раскладку истинных процессов, кроящихся за внешними движениями рынков.

В то же время спрогнозированным им год начала глобального коллапса (2010-й) остался далеко позади, а коллапса так и не наступило. Это дало его критикам и всем прочим верующим во всемогущество «зеленого доллара» право считать его анализ пустой страшилкой. А между тем Авантюрист если и ошибся то только в одном. Дело даже не в смещении сроков кризиса. Я на днях вкратце просмотрел его выступления и прочитал материалы, чтобы понять, что именно ему не удалось оценить, что позволило Системе прожить еще пять-шесть лет.И я нашел этот элемент, который Авантюрист не учел в собственных раскладах. Скорее всего потому, что до столь глубокого уровня цинизма просто-напросто не смог опуститься в своих предположениях.

Момент, который упустил Авантюрист, если сбросить с процесса все красивые обертки называется просто – Западный мир в лице государств попросту взял на себя все долги, образованные за долгие годы мировой финансовой и банковской системой. А по этим долгам обязал расплачиваться многие будущие поколения собственных граждан.

Расклад в изложении Авантюриста к 2009-2010 году показывал, что балансы практически всех крупных западных банков были переполнены кратно переоцененными «бумажными активами» при жесточайшем дефиците свободных наличных денег. Разразившийся кризис «деривативов» угрожал полным коллапсом Системы, многими триллионами убытков, невозможных к покрытию никакими рыночными способами. И это в полной мере соответствовало действительности.

В итоге были придуманы различные программы типа КУЕ, с помощью которых финансовая система была накачана совершенно новыми эмитированными деньгами, призванными скрыть истинное положение дел. В частности в США даже Сенат и Конгресс так и не смогли докопаться, откуда взялись на балансе ФРС новообразованные 23 триллиона долларов, и куда они собственно делись. А внешне эти операции прикрывались теми самыми КУЕ программами.

Если же отойти от названий и сложных понятий и схем произошло примерно следующее. Совершенно невозратные и не имеющие фактической стоимости бумаги банков были выкуплены государствами Европы и Америки по их, внимание!!!, балансовой стоимости. То есть все эти тонны никчемных долгов были переведены с балансов банков на балансы государств. Самыми надежными и «обеспеченными» среди этих долгов являлись государственные и муниципальные облигации самих западных стран.

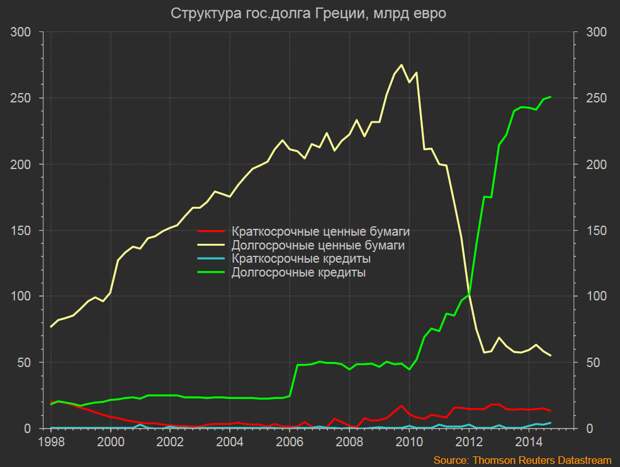

Этот процесс прекрасно иллюстрирует динамика структуры того же греческого долга.

На графике прекрасно видно, как с 2009-го года облигации Греции в руках частных инвесторов последовательно заменялись на внерыночные кредиты Европейского центрального банка. Оставшиеся в облигациях незначительные 50 миллиардов лишь затуманивают картинку для стороннего наблюдателя и служат своеобразным индикатором состояния долгового рынка.

В сумме для мировой финансовой системы это означало почти одновременный вброс на рынок многих десятков триллионов долларов. Если бы все эти деньги оказались выброшенными на рынки, коллапс и гиперинфляция случились бы в один момент. Но перед банками были поставлены крайне жесткие ограничения. Не допустить попадание этих средств в реальную экономику, способную вызвать мгновенную гиперинфляцию. А это означало и невозможность использования этих денег на цели кредитования реальной экономики.

В итоге все эти десятки триллионов долларов лишь внешне приукрасили картинку и балансы банков, но ничего не изменили по сути. Подавляющая масса средств была вынуждена вернуться в те же самые «бумажные» активы, из которых самыми приличными стали акции крупных компаний, что вызвало серьезнейшее ралли практически на всех фондовых рынках Европы и Америки, индексы которых раз за разом были всевозможные рекорды, а всех сомневающихся в осмысленности и долгосрочности процесса так же раз за разом вводили в гигантские убытки.

Помнится, Авантюрист предполагал, что для отъема последних 40% накоплений граждан западного мира авторам этой пирамиды придется немало постараться. Что и говорить, постарались на славу. По итогам ралли рынков с 2009-го по 2015-й год удалось, думается вытянуть не меньше половины остатка.

Но самое важное в другом. Надо отдать должное авторам проекта выкупа долгов и убытков банков и хеджфондов за государственный счет хоть и предельно циничной, но гениальной идеей. Остается только удивляться полнейшему инфантилизму самого населения Запада, которых столь элегантно сделали рабами на многие поколения потомков без того, чтобы это кто-то заметил. Для отвлечения внимания от реальных проблем и итогов этой операции были даже использованы оригинальные протестные механизмы, целенаправленно доведенные до абсурда. Типа «Оккупай Уолл-стрит» и тому подобные шоу.

Отдельно стоит пояснить, что до некоторой степени в совершенной операции был, хотя и извращенный, но смысл. Если бы все страны-должники резко бы сменили приоритеты и постарались начать жить по средствам, то чисто теоретически вся эта история могла бы закончиться не столь плачевно или, по крайней мере, не столь быстро. Представим себе бурное развитие реальной экономики, приносящей прибыль. Хотя для этого ее как минимум пришлось бы активно кредитовать, что недопустимо по мотивам инфляции. Но тем не менее, представим. В этом случае рано или поздно объем реального товарного продукта мог бы возрасти настолько, чтобы начать соответствовать имеющейся денежной массе, включая новонапечатанные триллионы. И тогда долговой и фондовый пузырь можно было бы спустить на тормозах и медленно сдуть. А долги к списанию перекрылись бы новообразованной прибылью. Дальше уже просто игра статистики и бухучета, как все это сначала спрятать, а потом совместить.

Но здесь мы наталкиваемся сразу на множество заложенных принципиальных противоречий.

Во-первых, трудно ждать от недокредитованной реальной экономики бурного роста.

Во-вторых, несмотря на все усилия властей всего мира, темпы роста потребления даже производимых товаров крайне низки. Люди все больше и больше начинают понимать, када катится этот мир и начинают откладывать на черный день. причем, отнюдь не в банках или на фондовом рынке. А нет роста потребления, нет роста экономики, нет прибыли. Нет выхода из-под навеса прошлых долгов и убытков.

В-третьих, все меры по принуждению должников к жизни «на свои» приводят лишь к сокращению государственных расходов, что влечет за собой сокращение доходной базы экономики, падению реального ВВП при всех статистических ухищрениях, возникновению все новых и новых долговых кризисов. Греция лишь первый и самый наглядный пример. За ней в очереди уже множество других стран.

В-четвертых, проведенную операцию можно было совершить лишь единожды. А все банки мира всего через шесть лет вновь оказались в ситуации заполненности балансов бумажными безнадежными активами с огромным дефицитом ликвидности. Уже сегодня даже простое рефинансирование американского долга наталкивается на огромные трудности. За каждый доллар приходится бороться со всеми недавними «товарищами по борьбе» - Японией и Европой. И не столь важно, кто ляжет первым, участи не избежит никто.

Так что все, предсказанное Авантюристом, пусть и с задержкой в несколько лет, нашедшей свое объяснение, но начинает реализовываться в полной мере. При этом задержка стоила обычным гражданам Европы и США полной потери собственных накоплений. То, что не удалось отжать рыночными методами, было сделано через государственные механизмы.

И не стоит думать, что Россия окажется полностью в стороне от происходящего. Да, в нашей стране частично смогли воспользоваться отсрочкой и кое-что «в консерватории подправить». Но шарахнет по всем в мире. А потому самое лучшее для простого человека, это попытаться максимально дистанцироваться от Системы любыми способами.

Свежие комментарии